«Wir stehen vor einem Jahrzehnt der Aktie»

NZZ am Sonntag: Welches sind im neuen Jahr die wichtigen Trends?

André Kistler: Die Mehrwert schaffenden Effekte der Globalisierung werden die Welt auch 2011 in Atem halten. Die Wohlstands- und Wertschöpfungsverlagerung nach Asien nimmt ihren Fortgang und setzt die europäischen Wohlfahrtsstaaten unter massiven Restrukturierungsdruck. Die Spirale der Schuldzinsen dreht, weitere Verwerfungen sind programmiert, und neues Fluchtkapital wird die Schweiz ansteuern.

Pirmin Hotz: Die Kapitalmarktzinsen lösen sich weiter von ihren tiefen Ständen und machen Obligationen unattraktiv. Aktien werden von Umschichtungen und von einem soliden Wachstum der Weltwirtschaft profitieren. Realwertanlagen in Aktien bilden den besten Schutz gegen Inflation und die ausufernden Staatsverschuldungen, die auch 2011 im Fokus stehen werden. Wir stehen vor einem Jahrzehnt der Aktie.

Herr Kistler, teilen Sie diese Meinung bezüglich Aktien?

Kistler: Aktien sind markant unterbewertet, wir rechnen mit einem sehr guten Jahr. Das Umfeld ist attraktiv, wir sehen ein leichtes Wachstum bei Preisstabilität, die Integration riesiger aufstrebender Regionen, zurückhaltende Anleger und hohe Liquiditätsreserven.

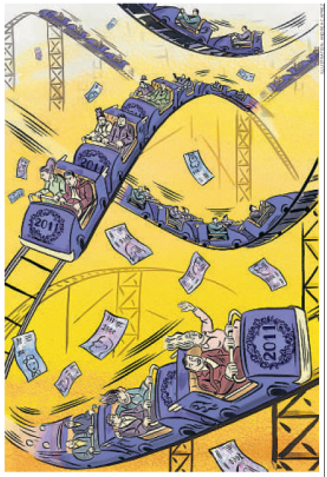

Das tönt zu schön. Kommt nicht erneut ein Jahr von grossen Schwankungen und Verwerfungen auf uns zu?

Hotz: Die europäische und amerikanische Schuldenkrise wird die Finanzmärkte weiterhin belasten. Sorgen müssen sich insbesondere Anleger mit vermeintlich sicheren Staats- und Unternehmensanleihen machen, die über eine zweifelhafte Bonität verfügen. Die Märkte signalisieren den Politikern in aller Härte, dass es mit dem unkontrollierten Schuldenmachen vorbei ist. Auch an den Devisenmärkten dürfte die Entwicklung volatil bleiben, wobei der Euro und auch der US-Dollar mittlerweile günstig bewertet sind.

Kistler: Ja, Welt und Konjunktur befinden sich in gewaltigen Veränderungsprozessen. Solche historischen Wendepunkte provozieren Emotionen und Zerreissproben. Noch nie in der Geschichte der alten Industrieländer war die Diskrepanz zwischen Privat und Staatswirtschaft derart gross wie heute. Der ineffizienten, starren und sanierungsbedürftigen Staatenwelt steht eine äusserst agile, höchst erfolgreiche Welt des privaten Unternehmertums gegenüber.

Sie hatten letztes Jahr empfohlen, den Aktienanteil im Depot hoch zu halten. Doch viele Anleger zogen Sicherheit vor, halten hohe Cash-Bestände und/oder investierten in Gold. Was raten Sie ihnen?

Kistler: Aktien stellen langfristig das sicherste Anlagemedium dar. Kurz laufende Anleihen, Cash und Gold decken nur ein oberflächliches Sicherheitsbedürfnis ab. In Zeiten langsamen Wachstums ist vor allem auch nachhaltige Ertragssicherung gesucht. Eine teilweise Umschichtung in erstklassige, hoch rentierende Aktien oder Immobilienwerte ist unbedingt zu empfehlen.

Hotz: Zur Erzielung einer langfristig attraktiven Rendite führt kein Weg an einer hohen Aktienquote vorbei. Ein Blick in die Finanzgeschichte genügt, um festzustellen, dass Anleger ein etwas verzerrtes Bild bezüglich Sicherheit von Staatsanleihen und Barbeständen haben. Regelmässige Staatspleiten und Währungsreformen lassen den Schluss zu, dass Aktien bezüglich des Ausfallrisikos sogar sicherer sind als Obligationen.

Vielen Anlegern steckt noch tief in den Knochen, dass sie in den letzten zehn Jahren mit Aktien Geld verloren haben. Stimmt die These nicht mehr, dass Aktien langfristig die besten Anlagen sind?

Hotz: Viele Unternehmen haben im letzten Jahrzehnt Umsatz, Gewinn und Dividende massiv erhöht, und trotzdem steht der Aktienkurs, wie beispielsweise im Falle von Novartis, deutlich tiefer als im Jahr 2000. Die logische Folge daraus ist eine markante Kontraktion der Bewertungen. Es wäre fatal, die langfristige Attraktivität von Aktienanlagen einzig aufgrund eines «verlorenen» Jahrzehnts, das von historischen Verwerfungen geprägt war, zu beurteilen. Das Anlegen in Aktien erfordert Geduld und einen langen Atem.

Kistler: Wer einseitig auf eine Handvoll SMI-Werte setzte, hat tatsächlich eine ungenügende Rendite erzielt. Wer jedoch breit diversifiziert in erstklassige Unternehmen investiert hat, konnte trotz Jahrhundert Crash erfreuliche und sichere Renditen erwirtschaften. Der Schweizer Index der mittelgrossen Unternehmen legte in den letzten zehn Jahren um über 30% zu. Unsere noch breiter gestreuten Aktiendepots erbrachten 50 bis 60% Gesamtrendite. Aktienkurse entwickeln sich langfristig immer parallel zu den Unternehmensgewinnen.

Trotzdem wird Anlegern eingetrichtert, das Kaufen und Halten von erstklassigen Aktien in einem schwierigen Marktumfeld sei keine gute Strategie, man müsse aktiv handeln. Stimmt diese Meinung?

Kistler: Nein. Erfolgreiche Anleger wie Warren Buffett tätigen eine aktive Buy-and-hold-Strategie. Wir investieren in erstklassige Unternehmen, im Idealfall über viele Jahre oder Jahrzehnte. Über lange Zeiträume vervielfachen sich Unternehmenswerte. Nur wenn sich Marktführerschaft, Bilanz oder Führungsqualität im Kern nachhaltig verschlechtern, sehen wir uns zum Handeln veranlasst.

Hotz: Dass Kaufen und Halten keine gute Strategie sein soll, ist blanker Unsinn und stammt zweifellos von Bankern und Vermögensverwaltern, denen das Füllen der eigenen Taschen näher liegt als das Wohl der Kunden. Börsenprofis überschätzen ihre eigene Prognosefähigkeit systematisch. Auch die Tatsache, dass die meisten aktiven Fondsmanager ihre Benchmark-Ziele nicht erreichen, spricht gegen häufiges Trading.

Was ist für 2011 Ihre Aktienstrategie, und wie setzen Sie diese um?

Kistler: Wir favorisieren erstklassige, international tätige Firmen mit stabilen oder steigenden Erträgen, soliden Bilanzen und nachhaltigen Wettbewerbsvorteilen. Diese finden wir vorwiegend in der Schweiz, in Deutschland, England, den USA und in Japan. Von rund 500 vorsortierten und intensiv geprüften Unternehmen schaffen etwa 70 unsere Bewertungs- und Qualitätsanforderungen.

Hotz: Wir investieren in einen Korb von 30 bis 40 international ausgerichteten, soliden Unternehmen, die in ihrer Branche zu den weltweiten Marktführern gehören. Eine gesunde Bilanzstruktur, eine attraktive Bewertung, eine interessante Dividendenrendite, starke Produkte und ein überzeugendes Management sind die engeren Auswahlkriterien. Ergänzt werden die Weltkonzerne durch einige ausgewählte Schweizer Nebenwerte, die wir auch regelmässig vor Ort besuchen.

Als Folge der extrem expansiven Geldpolitik in den USA, in Europa und Japan werden die Märkte mit Liquidität geflutet. Sehen Sie bereits wieder Blasenbildungen?

Kistler: Ganz sicher nicht bei Aktien. Wir sehen im Gegenteil grosse Bewertungslücken. Mit 6,5% Renditeaufschlag gegenüber dem Zins von Eidgenossen-Anleihen steht die Risikoprämie für Schweizer Aktien auf einem historischen Höchststand. Für uns ist klar, dass diese schiefe Relation in den nächsten Jahren korrigiert wird. Die Märkte rechnen mit einem markanten Konjunktureinbruch oder einem äusserst scharfen Zinsanstieg. Wir glauben an keine dieser Varianten, sondern rechnen vielmehr damit, dass die Lücke durch einen breiten und steilen Wertanstieg der Aktien geschlossen wird. Auch unter der Annahme steigender Zinsen und mässig wachsender Unternehmensgewinne ergibt unsere Berechnung ein Kurspotenzial für Schweizer Aktien von über 50% bis 2013.

Hotz: Eine Blasenbildung ergibt sich im Obligationenmarkt. Mittelfristig steigende Zinsen werden diese früher oder später zum Platzen bringen. Eine tickende Zeitbombe sind in der Schweiz Immobilienfonds, die mit exorbitant hohen Aufschlägen zum inneren Wert viel Luft enthalten.

Was haben Ihre Schweizer Kunden in einem gemischten Depot (Balanced Portfolio) 2010 netto verdient?

Kistler: Je nach Aktienanteil 4 bis 7%.

Hotz: Kunden in der Referenzwährung Schweizerfranken und mit einer im Jahresverlauf übergewichteten Aktienquote erzielten eine durchschnittliche Rendite von 5%.

Der starke Franken hat Schweizer Investoren mit Anlagen in fremden Währungen die Suppe versalzen. Was ist Ihre Währungsstrategie?

Hotz: Bei Aktienanlagen ist sowohl aus Rendite- als auch Risikosicht eine breite internationale Diversifikation angezeigt. Bei Obligationen hingegen, bei denen die Sicherheit im Vordergrund steht und höhere Zinsen im Ausland langfristig durch Währungsverluste vernichtet werden, empfehlen wir Schweizer Anlegern, fast ausschliesslich im Franken zu bleiben.

Kistler: Jede Anlage im Ausland birgt Währungsrisiken. In Depots von Schweizer Kunden halten wir 75 bis 80% Franken-Anlagen. Den Rest investieren wir in kaufkraftmässig unterbewertete Währungsgebiete. Dazu zählen wir zurzeit die USA, Kanada, Grossbritannien, Japan und China.

Alles spricht von einer Rohstoff-Hausse. Was ist Ihre Meinung und Strategie?

Kistler: Rohstoffe weisen seit je massive Wertzyklen auf. Als umsichtige Investoren müssen wir in diesem strategisch wichtigen Bereich permanent engagiert sein. Zurzeit sind wir neutral positioniert.

Hotz: Wir profitieren von der Preisentwicklung bei den Rohstoffen über Aktien von Firmen wie der australischen BHP, die zu den erfolgreichsten Weltmarktführern gehört. Zurzeit beobachten wir aber auch einen gewissen Modetrend bei Investitionen in Rohstoffen, der zu Ernüchterung führen könnte.

Interview: Fritz Pfiffner

PRIMIN HOTZ

ist Gründer der Dr. Pirmin Hotz Vermögensverwaltungen in Baar. Die Firma hat 12 Mitarbeiter und betreut Private und Pensionskassen. Bei Hotz stiegen die verwalteten Vermögen um 12%.

- Diversifikation

- Direktanlagen und Transparenz

- Langfristig