Das Märchen von der Über-Aktienhausse

Es ist immer wieder zu hören, wir befänden uns in der längsten Aktienhausse der neueren Geschichte. Dabei wird auf die fulminanten Kursanstiege seit dem Frühjahr 2009 verwiesen, als die Finanzkrise ihren Tiefpunkt erreichte. Diese seit gut acht Jahren andauernde Hausse sei auch nur aufgrund der geldflutenden und marktverzerrten Liquiditätsschwemme der Notenbanken überhaupt möglich geworden. Für viele liegt deshalb auf der Hand, dass sich die Aktienmärkte längst in einer Übertreibungsphase befänden, die förmlich nach einer markanten Korrektur rufe.

Ein fundamentaler Denkfehler

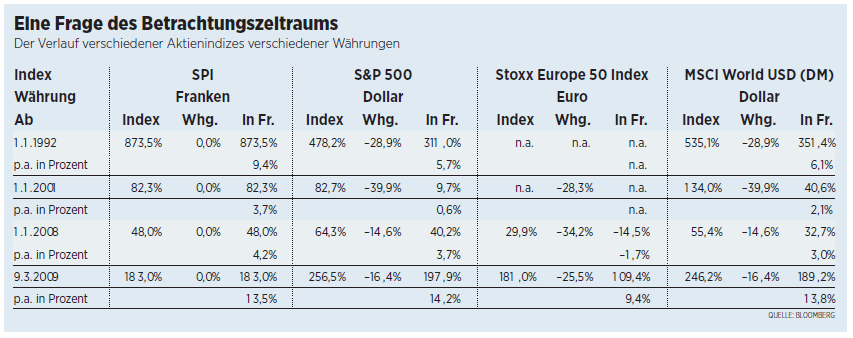

Betrachtet man die globale Aktienmarktentwicklung der relevanten Indizes in der Referenzwährung Franken von ihrem Tiefstand am 09. März 2009 bis zum 31. Mai 2017, so sind die seither erzielten Renditen in der Tat imposant. So hat der Schweizer Aktienmarkt in den vergangen gut acht Jahren über 180 Prozent zugelegt, was einer langfristig «zu hohen» jährlichen Rendite von 13,5 Prozent entspricht – die jährliche Rendite von Schweizer Aktien seit 1926 beträgt gemäss Pictet 7,7 Prozent. Während sich der amerikanische Aktienmarkt bei einer Durchschnittsrendite von 14,2 Prozent sogar fast verdreifacht hat, ist die Performance von knapp 110 Prozent bei europäischen Aktien etwas bescheidener.

Beeindruckend ist auch die Performance des Weltmarktindexes MSCI World, der in der entsprechenden Zeitspanne um über 189 Prozent zugelegt hat, was einer stolzen Jahresrendite von 13,8 Prozent entspricht. Der Fokus auf diese Betrachtung könnte zum Schluss führen, dass Aktien nach einer berauschenden Hausse nun deutlich überbewertet seien. Die Protagonisten dieser These unterliegen jedoch einem fundamentalen Denkfehler.

Baisse nährt Baisse

Wir erinnern uns: Das erste Jahrzehnt des laufenden Jahrtausends brachte zwei Verwerfungen historischen Ausmasses. Sowohl in der New-Economy-Krise 2001 bis 2003 wie auch in der Finanzkrise 2008 gab es eine veritable Kernschmelze, in der sich die Aktienkurse zweimal halbierten. Zwei solche Ereignisse innerhalb eines Jahrzehnts bildeten ein Novum in der modernen Finanzgeschichte. Während diesen monumentalen Börsenbeben wurden viele Anleger wegen eingeschränkter Risikofähigkeit oder aufgrund ihrer flatternden Nerven zum Verkauf ihrer Aktien gedrängt. Dazu gehörten nicht nur einst potente private Investoren oder auf Pump finanzierte Oligarchen, sondern auch Versicherungen und Pensionskassen, die in den historischen Baissen ihre Aktien zu Schleuderpreisen auf den Markt warfen.

Was in einer Hausse nie passieren kann, passiert in Börsenkrisen regelmässig. Anleger werden zu Unzeiten und unfreiwillig gezwungen zu handeln respektive zu verkaufen. Die Baisse verstärkt dann die Baisse im Sinne eines Teufelskreises wie von alleine. Im Gegensatz dazu ist die Gier respektive der Kauf von Aktien, wenn Partystimmung herrscht, immer freiwillig. Die Folge davon ist, dass Übertreibungen in Krisenzeiten viel ausgeprägter sind als jene in Haussen.

Sind die hohen Renditen der vergangenen gut acht Jahre demzufolge nicht primär eine Konsequenz einer immer wieder kolportierten Börsenhausse, sondern vor allem eine Gegenreaktion auf die übertriebene Korrektur der Börsen in den vorangegangenen Jahren? Zu diesem Schluss kommt unweigerlich, wer den Startzeitpunkt der Renditeberechnung nicht unmittelbar nach, sondern vor die beiden Börsenkrisen, also auf den Beginn der Jahre 2001 und 2008, legt.

«Ein Grossteil der Börsengewinne seit März 2009 ist nur eine Gegenreaktion.»

Sogar weiterhin unterbewertet

Die seither erzielten Renditen fallen in sich zusammen und signalisieren in keiner Weise eine überhitzte Lage an den Aktienmärkten. Wer beispielsweise kurz vor der New-Economy Krise oder auch der Finanzkrise Schweizer Aktien gekauft hatte, erzielte seither im Durchschnitt der Jahre eine Rendite von bescheidenen 4 Prozent. Eine Anlage in den Weltindex brachte noch tiefere Renditen von 2,1 respektive 3 Prozent. Während Anleger, die vor der Finanzkrise amerikanische Aktien kauften, bis heute praktisch ein Nullsummenspiel erlebt haben, haben Investoren, die auf europäische Aktien setzten, ihre Verluste bis heute noch nicht kompensiert.

Betrachtet man also die Aktienentwicklung seit Beginn des neuen Jahrhunderts, kann wahrlich nicht von einer überhitzen Börsenstimmung gesprochen werden. Im Gegenteil: Aus Sicht der beiden Börsenkrisen könnte sogar der Schluss gezogen werden, dass Aktien aus heutiger Perspektive geradezu unterbewertet sind. Ein Grossteil der Börsengewinne seit dem Tiefpunkt im März 2009 ist nämlich nichts anderes als eine Gegenreaktion auf die kolossalen Verwerfungen im Jahrzehnt davor, in dem Aktien geradezu Schnäppchen wurden. Nur die wenigsten Anleger haben dies allerdings damals realisiert und zu Käufen genutzt. Zu viele Anleger handeln bekanntlich prozyklisch.

Korrektur immer möglich

Ein realistisches Bild, was Aktien langfristig abwerfen, liefert wohl weder der Start noch das Ende von Börsenkrisen. Betrachtet man sodann einen Horizont von 25 Jahren, so errechnen sich für die verschiedenen Indizes Renditen, die durchaus repräsentativen Charakter haben, weil sie sowohl Haussen wie Baissen über eine längere Zeit beinhalten. Während die wiederum in der Referenzwährung Franken gerechnete Durchschnittsrendite des Schweizer Aktienmarktes 9,4 Prozent beträgt, resultiert beim Weltmarkt eine von 6,1 Prozent und für den amerikanischen Markt eine von 5,7 Prozent.

Was lernen wir daraus? Die populäre Aussage, Aktien befänden sich nach einer fulminanten Hausse der vergangenen Jahre längst in einer ausgeprägten Übertreibungsphase und seien deshalb überbewertet, ist einseitig und irreführend. Selbstverständlich sind Aktien mit der aktuellen Bewertung nicht mehr billig, und eine Korrektur ist immer möglich. Allerdings werden Gründe für deren Auslöser nicht primär mit der Hausse der vergangenen Jahre zu erklären sein, auch wenn notorische Börsenpessimisten dann wieder sagen werden, sie hätten es schon immer gewusst, dass ein Rückschlag der Aktienmärkte anstehe.

PIRMIN HOTZ

Inhaber, Dr. Pirmin Hotz Vermögensverwaltungen, Baar.

- Antizyklisch

- Langfristig