Wie Negativzinsen Fehlanreize provozieren

Das Anlageumfeld ist herausfordernd und wird es noch lange bleiben. Ein Grossteil der am Markt verfügbaren Obligationen rentiert negativ, Gläubiger bezahlen Zinsen an ihre Schuldner – die Ökonomie des Geldes steht Kopf, sie hat sich finanzgeschichtlich beispiellos ins bizarre Gegenteil verkehrt.

Die schleichende Enteignung der Sparer, auch als finanzielle Repression bezeichnet, ist eine Folge des seit der Finanzkrise 2007/2008 anhaltenden, langfristig gefährlichen Flutens der Märkte mit Geld, das ausser den überschuldeten Staaten Europas kaum jemand braucht. Statt in den Konsum oder in produktive Investitionen zu fliessen, landet die Geldschwemme – salopp ausgedrückt – unter der Matratze.

Investoren suchen verzweifelt nach Alternativen, um noch positiven Ertrag zu erwirtschaften. Aktien sind zwar langfristig die überragende Anlagekategorie, für viele Anleger aber sind sie kurzfristig zu volatil, um Dividendenwerte im Portfolio deutlich höher zu gewichten. Der Renner unter institutionellen Investoren, Pensionskassen und Versicherungen, die aufgrund hoher Leistungsversprechen einen jährlichen Ertrag von 2 bis 4% benötigen, sind Infrastrukturanlagen. Es wird in private Projekte wie Flughäfen, Auto bahnen, Leitungs- und Transportsysteme oder den Bau von Brücken investiert.

Staat funkt dazwischen

Beispiele aus jüngerer Vergangenheit aber zeigen, dass die Risiken solcher Anlagen massiv unterschätzt werden. So ging der privat finanzierte Flughafen Ciudad Real nahe Madrid schon kurz nach seiner Fertigstellung in Konkurs. Weil kaum eine Airline den Flughafen anfliegen wollte, mutierte er zum «Geisterflughafen» und zum Flop privater Investoren, die ihr ganzes Geld verloren. Auch Projekte rund um den französischen Autobahnbetreiber Vinci Autoroutes sowie ein Gaspipelinenetzwerk in Norwegen haben sich als Fehlinvestition erwiesen. Die Regierungen änderten quasi über Nacht die Spielregeln und hielten die hohle Hand hin. Wenn Politiker in Europa die Investorenrechte dermassen mit Füssen treten, wie gross sind dann erst die Risiken solcher Projekte in den vermeintlich lukrativen Schwellenländern?

Die Chancen werden über- und die Risiken unterschätzt. Das hält gewisse bonusgetriebene Banker nicht davon ab, mit ihren Hochglanzprospekten durch die Anlegerwelt zu ziehen, um die hochmargigen Produkte den Kunden anzupreisen. Nicht die professionelle Beratung steht im Vordergrund, sondern der Produktverkauf. Dabei müssten Anleger spätestens seit der Finanzkrise gewarnt sein, was intransparente und illiquide Produkte betrifft. Namen wie Madoff und Lehman machten damals die Runde. Nach der Jahrtausendwende predigten unzählige Jünger das Lied der wundersamen Diversifikation: Hedge Funds, Private Equity und strukturierte Produkte würden die Portfoliodiversifikation verbessern und die Rendite steigern.

Illiquid ist nicht gleich stabil

Nicht selten leere Worte. Wie soll das Risiko von Private Equity oder von Infrastrukturanlagen gemessen werden, wenn es keinen Markt und damit keinen Preis dafür gibt? Das Volatilitätsmass, das für liquide Aktien und Obligationen sinnvoll ist, greift bei illiquiden Anlagen ins Leere. Wenn die Kurse, die oft vom Anbieter mithilfe eines geschätzten Inventarwerts bestimmt werden, wenig schwanken, ist das nicht Ausdruck eines stabilen, sondern eines inexistenten Marktes. Kann man ein Stück Land in den Rocky Mountains oder ein Gemälde von Renoir, die mit traditionellen Anlagen überhaupt nicht korrelieren, als risikoarm taxieren?

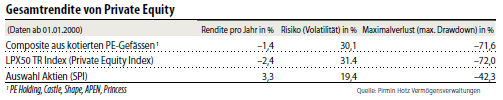

Wie gross die Risiken von Hedge Funds, von Private Equity, aber auch von strukturierten Produkten sind, zeigt sich in Krisenzeiten. In der Finanzkrise mutierten die genannten Anlagen zu kaum mehr verkäuflichen Produkten, und die Verluste übertrafen in vielen Fällen diejenigen von Aktien, die auch nicht gering waren (vgl. Tabelle mit der durchschnittlichen Rendite und dem maximalen Verlust seit der Jahrtausendwende).

Private wie institutionelle Anleger sind gut beraten, auf Versprechungen der Finanzindustrie im Kontext mit illiquiden und intransparenten Produkten skeptisch zu reagieren. Mit einem gewissen Zynismus kann man zudem sagen, dass diese margenträchtigen Anlagevehikel, die oft eine Laufzeit von fünfzehn bis zwanzig Jahren haben, vor allem den Entscheidungsträgern von Versicherungen und Pensionskassen Vorteile bringen. Bis am Ende feststeht, ob die entsprechende Investition top oder ein Flop war, sind die Entscheidungsträger weg. Die Verantwortung tragen dann andere respektive gar niemand mehr. Private und institutionelle Anleger seien vor Investitionen in illiquide Anlagen gewarnt.

PIRMIN HOTZ

Inhaber der gleichnamigen Vermögensverwaltung mit Sitz in Baar.

- Alternative Anlagen

- Diversifikation

- Direktanlagen und Transparenz

- Verkaufsdruck