Aktien sind unter langfristigen Gesichtspunkten nicht risikoreicher als Renten

Banken und Vermögensverwalter bieten ihren Kunden auf die individuelle Risiko- und Ertragsneigung zugeschnittene Musterportfolios an. Dabei wird mit zunehmender Risikoakzeptanz ein um so höherer Aktienanteil empfohlen. Typischerweise werden von den Anbietern drei bis vier verschiedene Musterportfolios geführt, wobei das konservativste Depot ausschließlich aus festverzinslichen Anlagen besteht. Depots mit mittlerer Risikoneigung umfassen in der Regel einen Aktienanteil von 20 bis 50 Prozent, währenddessen das risikoreichste Portfolio ausschließlich Aktien enthält.

In der Anlagepraxis gilt die Volatilität der Erträge (Standardabweichung) als das bekannteste Risikomaß. Sie bezeichnet die Schwankungsbreite der Gesamtrendite um den Mittelwert (inklusive Zinsen und Dividenden) und wird üblicherweise auf Jahresbasis ausgewiesen. Es gibt auch heute keinen Zweifel daran, daß dieses Risiko bei Aktien im Vergleich zu Festzinseinlagen wesentlich höher ist.

Untersuchungen haben ergeben, daß die Volatilität von Dax-Werten durchschnittlich etwa 18 bis 20 Prozent beträgt. Hingegen liegt sie bei den Rentenwerten mit zehn Jahre Laufzeit bei rund 4 bis 5 Prozent. Die Unsicherheit der Gesamtrenditen ist somit auf Jahresbasis bei den Aktien eindeutig größer als bei den Renten. Langfristig bestätigt sich jedoch auf globaler Basis, daß Aktien die Renten durchschnittlich um rund 4 Prozent jährlich an Rendite schlagen. Damit ist allerdings für Pirmin Hotz, Inhaber der gleichnamigen Banken- und Vermögensberatungsgesellschaft mit Sitz in Baar (Schweiz), das Thema noch längst nicht vom Tisch.

Hotz stellt nämlich die Frage, wie sich die Beurteilung des Risikos mit der Zunahme des Anlagehorizonts verhält. Dabei kann seiner Ansicht nach die Volatilität als Beurteilungsmaßstab nicht mehr standhalten. Vielmehr müsse ein Kriterium zu Hilfe genommen werden, welches das Risiko in den Zusammenhang des Anlagehorizontes stellt. In der modernen Investmentpraxis setze sich hierbei immer mehr der Begriff des Ausfallrisikos durch. Dieses beschreibe das Risiko, eine vom Kunden vorgegebene Mindestrendite innerhalb eines Anlagezeitraumes nicht zu erreichen. Hotz sagt: „Gerade risikoscheue Anleger messen der sicheren Erreichung einer Mindestrendite eine höhere Bedeutung zu als der Hoffnung auf eine Traumrendite."

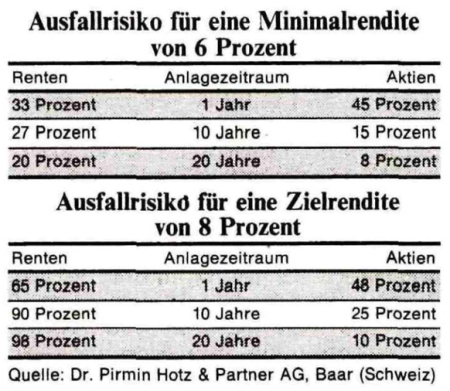

Nimmt man beispielsweise an, daß die von einem deutschen Investor geforderte Minimalrendite 6 Prozent jährlich beträgt, so beläuft sich das Ausfallrisiko bei der Rentenanlage (basierend auf langfristigen Renditesätzen) auf rund 33 Prozent. Dies bedeutet, daß in zwei von drei Jahren die Mindestrendite von 6 Prozent mit langfristigen Rentenanlagen übertroffen wird. Hotz sagt weiter: „Nur in jedem dritten Anlagejahr wird, aufgrund ungünstiger Zinsentwicklungen, dieses Minimalziel verfehlt. Bei der Aktienanlage sieht die Risikobeurteilung auf Jahresbasis ungünstiger aus. Fast in jedem zweiten Anlagejahr (rund 45 Prozent der Jahre) wird die Mindestrendite von 6 Prozent nicht erreicht."

Ganz anders sehe die Beurteilung jedoch aus, wenn nun der Anlagehorizont von einem Jahr auf mehrere Jahre ausgedehnt wird. Bei einem etwa zehnjährigen Anlagehorizont sei nämlich das Risiko, mit Aktienanlagen eine angestrebte jährliche Durchschnittsrente von 8 Prozent zu

verfehlen, mit 25 Prozent wesentlich tiefer einzustufen als bei den Renten. Mit Rentenanlagen sei es geradezu äußerst unwahrscheinlich, eine für zehn Jahre angestrebte Rendite von 8 Prozent jährlich zu erreichen, beträgt die Wahrscheinlichkeit doch nur gerade 10 Prozent. „Keine Frage, daß die Sicherheit von Aktienanlagen im Vergleich mit Renten mit zunehmen-

dem Anlagehorizont zunimmt", sagt Hotz und fügt hinzu: „Es ist eine Illusion, Aktienanlagen generell und unabhängig vom Anlagehorizont als risikoreicher einzustufen."

Werden zusätzlich, vor allem bei Privatanlegern, Steuerüberlegungen und -bereinigungen einbezogen, so erhöht sich die Vorteilhaftigkeit von Aktienanlagen nochmals deutlich. Nach Korrektur von Rentenrenditen um Inflations- und Grenzsteuersatz ist es in Deutschland kaum möglich, längerfristig überhaupt ein positives Resultat zu erzielen. Mit dem Kauf längerfristiger Festzinsanlagen setzen sich die Anleger damit oft einer illusorischen Sicherheit aus. Langfristig hat es hingegen die Aktienanlage immer wieder geschafft, auch nach Inflation und Steuer, wie Hotz sagt, ein deutlich positives Ergebnis abzuwerfen. Es gebe denn auch in der Vergangenheit nur ganz wenige Zehnjahreszeiträume, in denen Aktienanlagen die Renten nicht zu schlagen vermocht hätten.

Was bedeutet dies nun für die Investmentpraxis? Für Anleger, die ihre Mittel nur für ein, zwei oder drei Jahre anlegen wollen oder können, werden festverzinsliche Wertpapiere die dominierende Anlage bleiben, meint Hotz. Institutionelle Anleger, Pensionskassen und jüngere Anleger mit langem Anlagehorizont sollten der Aktie hingegen klar den Vorzug geben.

„Unter Zugrundelegung eines langfristigen Anlagehorizonts muß die Aktie geradezu konservativer beurteilt werden als die Rente", meint Hotz. Voraussetzung dazu sei jedoch, daß die in Deutschland geradezu als heilig erklärte Bedeutung des 31. Dezember, das heißt des Jahresendes, reduziert werde. „Tatsächlich ist es heute noch so, daß zu Lasten einer längerfristig optimalen Performance die Priorität auf die Vermeidung von Verlusten zum Ende eines jeden Jahres gesetzt wird. Hierbei unterscheidet sich die Mentalität von deutschen Investoren wesentlich von der vieler angelsächsischer Portfoliomanager."

Nach Angaben von Hotz investiert eine amerikanische Pensionskasse, obwohl sie sich im Interesse der Versicherten als sehr konservativ bezeichne, bis zu 70 Prozent der Vermögensanlagen in Dividendenpapiere. Dies hänge mit der Überzeugung zusammen, daß höhere Aktienrenditen nicht nur ein historisches Phänomen sein könnten. Langfristig positive Unternehmensgewinne (und damit steigende Aktienkurse) seien nicht zuletzt eine wesentliche Voraussetzung dafür, daß auch zukünftig der Zinsendienst der Rentenanlagen zuverlässig bedient werden könne. Hotz sagt: „Angelsächsische Investoren stellen die Allokation ihrer Anlagen denn auch auf den zugrundeliegenden Anlagehorizont ab. Dieser beträgt, beispielsweise bei einer Pensionskasse, oft deutlich über 20 Jahre."

Es sei somit wenig erstaunlich, weshalb deutsche Vorsorgegelder auch währungsbereinigt oft mit deutlich tieferen Anlageergebnissen abschneiden würden als angelsächsische. Der Grund liege offensichtlich darin, daß in Deutschland der Anlagehorizont maximal bis zum Jahresende festgelegt werde. Leider sei diese Tatsache oft mit einem falschen Risikoverständnis und einer übertriebenen Angst vor negativen Resultaten per Jahresende verbunden. „Dabei übersehen gerade die vermeintlich konservativen Anleger, daß längst auch Rentenanlagen auf kürzere Sicht keine sicheren Anlagen mehr sind", erklärt Hotz.

Tatsächlich seien die Zinsschwankungen in den letzten Jahren erheblich gestiegen. Er sagt weiter: „Die größte Sicherheit bei Rentenanlagen besteht oft darin, daß die Anleger mit hoher Wahrscheinlichkeit davon ausgehen können, daß sie nach beispielsweise zehn Jahren Kapital samt Zinsen zurückerhalten werden." Dies binde sie allerdings wiederum an einen bestimmten, oft längeren Anlagehorizont. Und genau unter Berücksichtigung dieses Kriteriums werde die Aktie im Vergleich zur Rente um so attraktiver.

Hotz schlägt bei seinen Betrachtungen auch noch die Brücke zur modernen Portfoliotheorie. 1990 wurden Nobelpreise an die amerikanischen Professoren Markowitz, Sharpe und Miller verliehen. Sie hätten unter anderem die Diversifikation als unumstößliche Grundlage der Anlagepolitik gefordert. Sogleich hätten in den letzten paar Jahren viele Anleger begonnen, ihre Rentenanlagen zu internationalisieren. Enttäuscht stellten sie nunmehr, wie Hotz meint, eine Verschlechterung ihrer Ergebnisse fest, da die meisten ausländischen Währungen in den letzten Jahren deutlich an Wert eingebüßt hätten. „Auch hier unterlagen viele Anleger einem Irrtum. Denn es ist eine in Theorie und Praxis nachgewiesene Tatsache, daß höhere Nominalverzinsungen ausländischer Devisen über kurz oder lang durch Währungsverluste vernichtet werden müssen", glaubt Hotz. Es mache somit aus deutscher Sicht wenig Sinn, längerfristig einen maßgeblichen Teil in ausländischen Renten zu halten.

Ganz im Unterschied zu den Aktienanlagen, bei welchen ein diversifizierter internationaler Anteil Sinn mache. Währungsverluste bei Aktienanlagen würden im Durchschnitt durch höhere nominelle Kurssteigerungen in den jeweiligen Märkten entschädigt, wie der Anlageexperte meint. Viele deutsche Anleger erhöhten somit ihre Risikobereitschaft genau im falschen Segment, nämlich bei den ausländischen Renten. Dies führe zwangsläufig zu ernüchternden Ergebnissen.