Teure Nullnummer

Private Equity Die kotierten Vehikel bescheren Anlegern Verluste und verschlingen Millionen an Gebühren. Nun regt sich Widerstand.

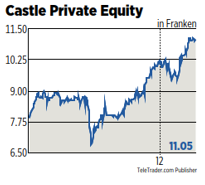

LGT Private Equity Advisers lebte in den vergangenen zwölf Jahren ganz gut. Als Investmentmanager der Beteiligungsfirma Castle Private Equity kassierte sie schätzungsweise 137 Millionen Franken an Gebühren für ihre Dienste. Gleichzeitig mussten die Anleger des an der Schweizer Börse kotierten Vehikels jedoch einen Kursverlust von mehr als 20 Prozent hinnehmen.

Damit soll nun Schluss sein. So wollen es zumindest die beiden amerikanischen Grossaktionäre Abrams Capital, aus Boston, und Ironsides Partners. Sie bauten im Verlaufe des vergangenen Jahres einen Anteil von 26 Prozent an der Private-Equity-Firma auf. Die US-Raider fordern die Rückführung der investierten Gelder an die Aktionäre und eine Reduktion der Gebühren. Um Interessenkonflikte zwischen dem Investmentmanager und den Aktionären, zu denen unter anderen die Liechtensteinische Fürstenbank LGT gehört, zu vermeiden, soll zudem der gesamte Verwaltungsrat durch neue Leute ersetzt werden. Mit dieser Strategie wollen Abrams und Ironsides den Abschlag von derzeit 27 Prozent reduzieren und ihr zu tieferen Kursen getätigtes Investment vergolden.

Vorwurf der Gebührenabzocke

Die hohen Entschädigungen für die Manager von kotierten Beteiligungsgesellschaften sorgen immer wieder für Ärger unter den Anlegern. Unzufriedene Investoren versuchen die Unternehmen dazu zu bringen, die Gebühren zu reduzieren. Erst Mitte 2011 scheiterten der Aktivist Guy Wyser-Pratte und die französische Investmentgesellschaft Mantra mit ihren Vorstössen bei der Private Equity Holding. Zuvor hatte sich bereits der Hedge Fonds Laxey Partners an Castle Private Equity die Zähne ausgebissen. Auch bei BB Biotech haben jüngst die Kleinaktionäre protestiert, nachdem die Gebührenordnung zulasten der Aktionäre angepasst worden war.

«Solche Vorkommnisse sind mit ein Grund, weshalb die eigentlich sehr sinnvolle Private-Equity-Branche einen derart schlechten Ruf hat», erklärt der unabhängige Vermögensverwalter Pirmin Hotz. Er spricht gar von einer Gebührenabzocke: «Dass sich die kotierten Beteiligungsgesellschaften nach mehr als einem Jahrzehnt in einem solch desaströsen Zustand befinden, liegt auch an den überhöhten Entschädigungen», ist er überzeugt.

Laut einer Studie aus dem Jahr 2010 von Peter Morris, einem ehemaligen Morgan-Stanley-Banker, belaufen sich die jährlichen Kosten für ein Investment in kotierte Beteiligungsgesellschaften auf rund 8 Prozent der Kurswerte der Firmen. Darin eingerechnet sind die Gebühren für die Beteiligungsfirmen und Dachfonds, die auf bis zu 2 Prozent zu stehen kommen, sowie weitere Entschädigungen für die direkt investierten Portfoliogesellschaften. Um für die Aktionäre nur schon ein ausgeglichenes Ergebnis zu erwirtschaften, müssten die kotierten Beteiligungsgefässe entsprechend eine jährliche Kurssteigerung von 8 Prozent erzielen.

«Eigentlich müssten die Vehikel aufgrund ihrer Performance schon lange von der Börse verschwunden sein», sagt ein ehemaliger Mitarbeiter eines solchen Unternehmens. Dass dies bisher nicht der Fall war, führt er auf die stattlichen Managementgebühren zurück, welche den Anbietern, unabhängig vom Erfolg des eigentlichen Beteiligungsgefässes, ein regelmässiges hohes Einkommen bescheren. Zu einem ähnlichen Schluss kommt Vermögensverwalter Hotz: «Die Interessen der Kunden stimmen in diesen Fällen nicht mehr mit den Interessen der Anbieter überein.» In Anbetracht der hohen Intransparenz in der Branche sei es ohnehin kaum möglich, einen exakten Wert der gesamten Entschädigungen zu eruieren.

Intransparente Modelle

Denn häufig ist schon nur die Berechnung der Managementgebühr der Beteiligungsgesellschaften an mehrere veränderliche Grössen geknüpft. In der Regel basieren die Zahlungen auf einer fixen und einer performanceabhängigen Entschädigung. Die Anpassung des Gebührenmodells kann die Anleger schnell mehrere Millionen Franken kosten.

So hat BB Biotech per Anfang 2012 zu einer sogenannten All-in-Fee von 1,2 Prozent gewechselt, statt wie bisher einer fixen Entschädigung von 0,4 Prozent und einer zusätzlichen performanceabhängigen Gebühr. Da die für die Ausschüttung der Erfolgsbeteiligung nötigen Werte nicht erreicht wurden, mussten die Manager der Bellevue-Gruppe in den vergangenen Jahren auf diesen Teil verzichten.

Die Anpassung des Gebührenmodells begründet die Firma nun mit einem substanziell gestiegenen Aufwand für die Vermögensverwaltung und die Geschäftsführung. Für die Anleger bedeutet sie bei einem Börsenwert von 1 Milliarde eine Mehrbelastung von 8 Millionen Franken.

Noch weniger übersichtlich wird die Lage bei den Private-Equity-Gesellschaften, die ihre Gebühren auf den Nettoinventarwert (NAV) abstützen. Da die einzelnen Portfoliofirmen an keiner Börse gehandelt werden, muss ihr Wert über Modelle berechnet werden. «Angesichts des hohen subjektiven Spielraums bietet sich hier eine gute Möglichkeit, den NAV zugunsten einer höheren Entschädigung zu schönen», erklärt Hotz.

Von ungerechtfertigt hohen Vergütungen will man auf der Gegenseite nichts wissen. «Die Gebühren sind immer transparent kommuniziert. Wenn man einen VW gekauft hat, soll man sich nachher auch nicht beschweren, dass es kein Mercedes ist», veranschaulicht Hans Markvoort, Chef von LGT Private Equity Advisers, den Unterschied. Am Ende sei immer die Nettoperformance entscheidend. «Wenn wir die Beteiligungsgesellschaft mit über 20 Dollar pro Aktie liquidieren können, dann haben wir unser Ziel erreicht.» Dennoch stellt er, angesichts der Tatsache, dass Castle Private Equity sich nun auf die Rückführung der investierten Mittel konzentriere, eine Reduktion der Gebühren in Aussicht (siehe Kasten). Einzelheiten seien noch nicht spruchreif.

22. März 2012

ROBERTO STEFANO

- Alternative Anlagen

- Direktanlagen und Transparenz