Grosse «Heimatliebe» der Schweizer Privatanleger

Schweizer Sparer und Anleger investieren stark in heimische Wertpapiere. Ist dies sinnvoll, oder sollten sie sich stärker im Ausland engagieren?

«Lege nicht alle Eier in einen Korb», lautet eine der wichtigsten Grundsätze bei der Geldanlage. Dies gilt nicht nur für verschiedene Anlageklassen wie Aktien, Obligationen oder Immobilien, auf die die Investoren ihre Gelder verteilen sollten. Wissenschafter warnen in diesem Zusammenhang auch vor dem sogenannten «home bias» bzw. übertriebener Heimatliebe – nämlich davor, dass Anleger einen zu grossen Anteil ihrer Gelder im heimischen Markt anlegen. Wie Studien erwiesen haben, zeigen auch die Portfolios vieler Schweizer Investoren einen hohen Anteil an Schweizer Anlagen. So ergab etwa die Studie «Aktienbesitz in der Schweiz» der Universität Zürich aus dem Jahr 2010, dass der Schweizer Anteil bei den Aktienanlagen der Schweizer Privatinvestoren bei 80% lag. Sollten also auch Schweizer Privatanleger stärker auf ausländische Wertpapiere setzen und die Risiken international streuen? Die Meinungen hierzu gehen auseinander.

Internationale Risikostreuung

Aus Sicht von Erwin Heri, Dozent an der Universität Basel und Partner bei dem Internet-Finanzportal Fintool, ist eine solche internationale Diversifikation in der Theorie zu begrüssen, da sie das Anlagerisiko reduziert und Schwankungen reduziert. In der Praxis sei aller-dings zu beachten, dass der Kauf ausländischer Wertpapiere immer ein «Paket» sei – schliesslich bestehe dann neben dem Risiko der Anlage auch ein Währungsrisiko. Letzteres werde gerne unterschätzt, sei aber sehr relevant. Beim Erwerb ausländischer Wertpapiere kaufe man sich also zusätzliche Volatilität ein. Die Schwankungen von Währungspaaren wie Franken/Dollar oder Franken/Euro seien erheblich und lägen nicht weit entfernt von denjenigen der Aktienmärkte, sagt Heri. Dies kann zu einer deutlichen Erhöhung des Gesamtrisikos einer Anlage führen. Zudem ist zu beachten, dass Währungsrisiken keine Prämie abwerfen.

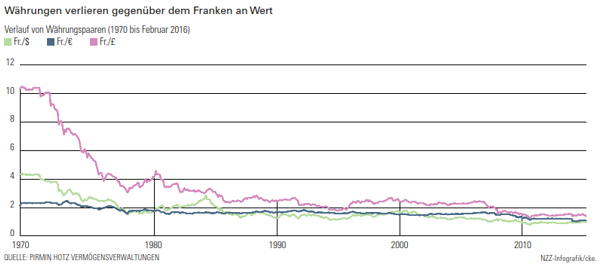

Heri rät kleineren Schweizer Privatanlegern dazu, möglichst gar keine Währungsrisiken einzugehen und in Schweizer Wertpapieren anzulegen. Seit dem Übergang zu flexiblen Wechselkursen in den frühen 1970er Jahren wurde der Franken gegenüber den meisten anderen Währungen deutlich aufgewertet (vgl. Grafik). Laut einer Berechnung von Thomas Hauser von dem Unternehmen Dr. Pirmin Hotz Vermögensverwaltungen hat der Dollar gegenüber dem Franken seit Dezember 1969 rund 77% an Wert verloren. Beim Euro (bzw. davor bei der Deutschen Mark) sind es in dieser Zeitspanne 49%, beim britischen Pfund 87% gewesen.

Heri setzt folglich für in der Schweiz lebende Anleger ein Fragezeichen, was den Nutzen der internationalen Diversifikation angeht. Nicht vergessen sollten Anleger auch, dass sie im Ausland Quellensteuern auf ihre Dividendenerträge bezahlen müssen und diese teilweise nur nach mühsamer Kleinstarbeit wieder zurückbezahlt bekommen. Gegen die internationale Diversifikation für kleinere Anleger spricht aus Sicht von Heri auch die Tatsache, dass die Korrelationen der Märkte in verschiedenen Ländern deutlich gestiegen sind, das heisst, dass sich deren Börsen immer ähnlicher entwickeln. Beim Crash im Jahr 2008 rauschten die Aktienmärkte in vielen Ländern gemeinsam in die Tiefe. Auch aus Sicht von Hauser ist Schweizer Privatinvestoren bei der Vermögensanlage zu einem gewissen «home bias» zu raten. Allerdings sollten es die Anleger damit auch nicht übertreiben. Als die Schweizerische Nationalbank (SNB) am 15. Januar 2015 den Mindestkurs des Euro zum Franken aufhoben habe, habe sich gezeigt, dass auch in Franken denominierte Wertschriften erhebliche Risiken hätten. An diesem 15. Januar gab das Standardaktien-Barometer, der Swiss-Market-Index (SMI), um 8,7% nach, am Tag danach fiel es um weitere 6%. Um Klumpenrisiken zu vermeiden, ist es laut Hauser auch für Privatanleger nicht sinnvoll, mehr als ein Drittel bis die Hälfte der Aktienanlagen in Franken zu halten. So werde die Risikostreuung innerhalb des Portfolios verbessert.

«Beim Kauf ausländischer Wertpapiere kommt zum Risiko der Anlage das Währungsrisiko hinzu.»

Produkte mit Absicherung

Sollten die Anleger die Währungsrisiken absichern? Bei Obligationenanlagen in ausländischer Währung raten Finanzexperten unbedingt dazu. Schliesslich haben die Anleger ihre Verpflichtungen in Franken, und angesichts der niedrigen Renditen von Anleihen besteht bei einer Anlage in einer Fremdwährung hier ein überproportionales Risiko. Bei Aktienanlagen scheiden sich hingegen die Geister. Heri rät bei Anlagen im Ausland dazu, das dann entstehende Währungsrisiko immer ganz abzusichern. Hauser geht hingegen davon aus, dass man sich die Währungsabsicherung im Aktienbereich langfristig ersparen kann. Aus seiner Sicht lässt sich mit der Finanztheorie nicht erklären, weshalb eine gute Aktie vom Kurs her langfristig schlechter dastehen soll als eine andere, nur weil sie in einer «schlechteren» Währung notiert ist. In einer schwächeren Währung dürfte ein gutes Unternehmen einen höheren nominalen Ertrag – also den Ertrag vor Abzug der Inflation – erzielen als ein ähnlich gutes, in Franken notiertes Unternehmen. Dies werde dann aber durch die Inflation bzw. die Verluste der entsprechenden Währung gegenüber dem Franken wieder ausgeglichen. Hauser weist ausserdem darauf hin, dass internationale Konzerne, die ihren Sitz in der Schweiz haben und deren Aktien in Franken notieren, oft Währungen intern absichern. «Hedged» der Anleger das Währungsrisiko dann erneut, könnte es zu Doppelungen kommen.

Wie sollten Privatanleger indessen vorgehen, wenn sie sich für eine Währungsabsicherung entscheiden? Die Gebühren und Kosten sind hier sicherlich ein sehr wichtiger Faktor. Mit Termingeschäften lassen sich Währungsrisiken komplett absichern – doch nur wenige Privatanleger dürften über das nötige Know-how verfügen, um dies selbst zu tun. Laut Hauser sind solche Absicherungsgeschäfte für durchschnittliche Privatanleger auch sehr teuer.

«Herr und Frau Schweizer können Finanzprodukte mit eingebauter Währungsabsicherung kaufen.»

Für Herrn und Frau Schweizer sind wohl eher Finanzprodukte mit eingebauter Währungsabsicherung geeignet. Das Angebot an Anlagefonds, die Währungsrisiken für Franken-Anleger absichern, hat in den vergangenen Jahren deutlich zugenommen. So sind beispielsweise an der Börse SIX Swiss Exchange recht viele ETF mit Tranchen notiert, bei denen das Währungsrisiko für Franken-Anleger «gehedged» ist. In den Fondsnamen findet sich dann meist der Ausdruck «CHF hedged». Zu den Klassikern gehören hier die Edelmetall-ETF von verschiedenen Schweizer Banken, die das Währungsrisiko der in Dollars ausgewiesenen Preise absichern. Die Kosten solcher ETF mit eingebauter Währungsabsicherung sind dann allerdings etwas höher als die von ETF ohne entsprechende Absicherung.

MICHAEL FERBER

- Alternative Anlagen

- Diversifikation

- Direktanlagen und Transparenz

- Prognosefähigkeit

- Langfristig